Pour certains, les pays émergents sont actuellement les victimes collatérales du virage monétaire de la Réserve fédérale américaine. La Fed met-elle en péril la stabilité financière mondiale ? Pas si sûr.

Pas un mot. Après avoir décidé, mercredi 29 janvier, de baisser son programme d’achat de bons du Trésor, la Réserve fédérale américaine (Fed) n’a pas une seule fois évoqué la panique qui s’est emparée des marchés financiers dans certains pays émergents comme la Turquie, l’Inde, l’Afrique du Sud ou encore l’Argentine. Comme si elle n’y était pour rien.

Pourtant dans ces pays où la monnaie locale a connu une chute brutale par rapport au dollar ces derniers jours (-16% en Turquie, -20% en Argentine), tout le monde redoute la fin annoncée de ce programme de la Fed, mis en place au lendemain de la crise financière de 2008. Pour eux ça ne fait guère de doute : la politique monétaire de la Fed contribue à ce que la chaîne économique américaine “Bloomberg” a appelé “la plus grave fuite des capitaux étrangers des pays émergents en cinq ans”.

Leur raisonnement est simple. Durant près de cinq ans, la Fed a dépensé sans compter ou presque pour racheter des bons du Trésor américains, afin de maintenir les taux d’intérêt au plus bas et ainsi soutenir l’économie du pays. Du coup, le billet vert n’était pas très rentable et les investisseurs ont préféré placer leur argent dans les monnaies de pays émergents, qui rapportaient plus. Le récent ralentissement de ce programme par la Réserve fédérale (il est passée de 85 milliards de dollars par mois avant décembre 2013 à 65 milliards de dollars actuellement) entraîne une hausse du taux d’intérêt aux États-Unis. De quoi attirer l’attention des investisseurs, qui ont décidé de quitter le navire des pays émergents pour aller chercher fortune au pays du billet vert. Quitte à déstabiliser le système monétaire dans ces pays.

Tout se passe comme si la Fed n’accordait aucune importance à l’impact international de sa politique. “Les États-Unis ont toujours eu la position de ne pas se préoccuper des effets de leur politique monétaire sur les autres pays”, confirme Christine Rifflart, spécialiste de l’économie américaine à l’Observatoire français des conjonctures économiques (OFCE).

Bouc émissaire facile ?

Mais pour cette experte, la Fed fait office de bouc émissaire un peu facile. “Ce sont essentiellement les pays émergents les plus fragiles qui sont touchés”, rappelle-t-elle. L’Inde et son problème d’inflation, l’Argentine et ses soucis de réserves de devises étrangères, ou encore la Turquie, actuellement secouée par une crise politique majeure. En clair, la décision de la Fed n’a été que le “révélateur des problèmes internes à ces économies”, soutient Christine Rifflart. Pour les investisseurs, la hausse des taux d’intérêt aux États-Unis n’aura été que le déclic pour se débarrasser de leurs avoirs dans ces pays.

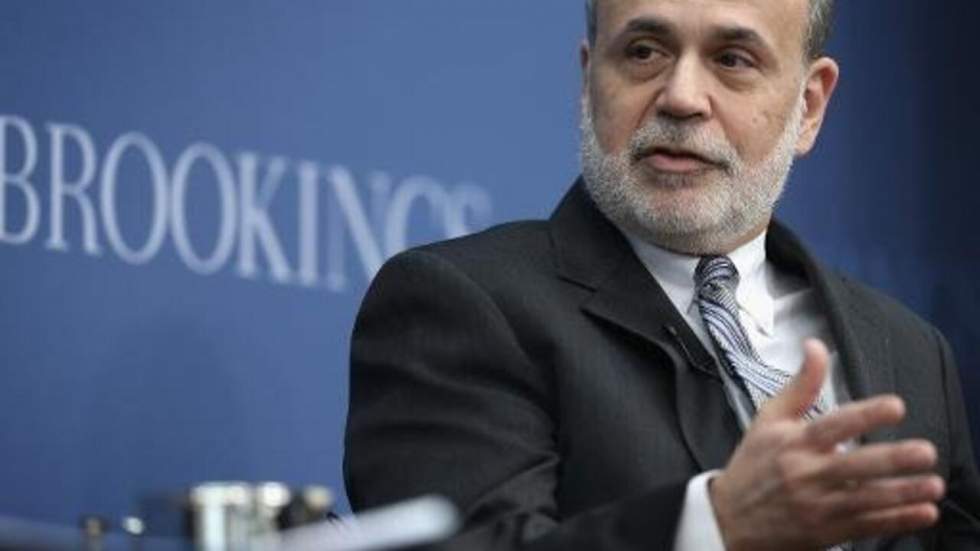

En outre, la Fed n’a pris personne par surprise. Elle avait annoncé, en mai 2013, son intention de ralentir son programme d’achat des bons du Trésor. “Ben Bernanke [le patron de la Réserve fédérale, NDLR] a multiplié les mises en garde, il a vraiment fait un effort de communication dans cette affaire”, rappelle l’économiste. Certains pays, comme le Brésil, ont mis en place des mesures pour ne pas trop dépendre des investissements étrangers, en prévision d’éventuels mouvements de fonds à cause du changement de politique monétaire des États-Unis. D’autres ont été moins prévoyants. “Cela montre qu’on ne peut pas construire une politique de croissance à long terme en misant sur les investissements étrangers, qui sont en partie spéculatifs”, juge Christine Rifflart. C’est particulièrement flagrant en Afrique du Sud où “40% des actions des entreprises cotées en Bourse sont détenues par des investisseurs étrangers de plus en plus nerveux”, rappelle le magazine américain “Forbes”.

La Banque centrale ne pouvait pas, en outre, continuer éternellement à soutenir artificiellement l’économie américaine. “Il y a un moment donné où maintenir ainsi des taux très bas entraîne de l’inflation et crée des bulles économiques”, explique Christine Rifflart. Maintenant que l’économie américaine montre des signes de reprise, la politique interventionniste de la Fed risquait d’être plus dangereuse que bénéfique aux États-Unis. En espérant que les chocs que subissent actuellement certains pays émergents ne finissent pas par affecter des pays comme la Chine.